潤啤績後遭大行狠劈目標價 縱表明或加價惟股價欲彈乏力

華潤啤酒(00291)昨日(24日)中午公布去年業績,純利升1.2倍,收入增6%,業績看似不錯,惟只達早前盈喜預期純利44億至47億元(人民幣.下同)的下限,且受累疫情下半年銷售放慢,雖集團表明不排除對局部地區或個別產品加價,惟在大行紛降目標價,麥格理更只予目標價41元情況下,股價今日(25日)早段雖曾反彈逾3%,但最終還是倒跌逾2%收市。

(華潤啤酒網頁截圖)

去年純利升1.2倍收入增6% 疫情反覆啤酒銷量微跌

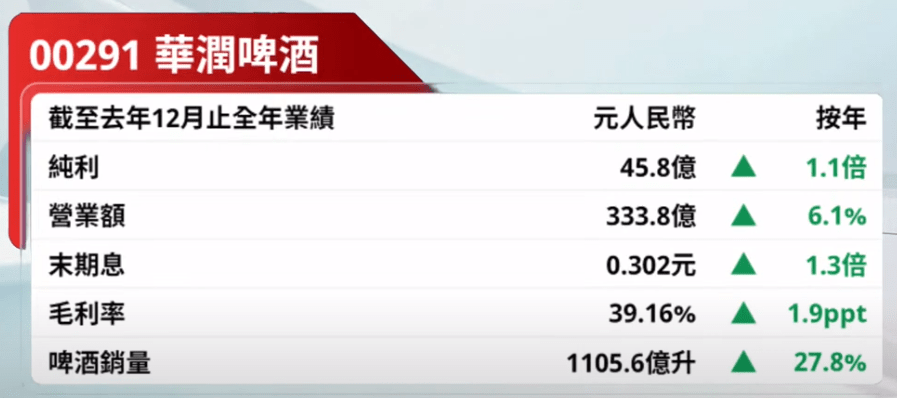

華潤啤酒去年純利約為45.87億元,按年升119%,派末期息0.302元,全年共派0.566元,按年升119%。期內收入為333.87億元,按年增6.16%。純利上升主要因為集團去年訂立的搬遷補償協議,就出讓一塊擁有土地收取初始補償收益,加上產品平均售價上升帶動毛利增加等。

主流細分市場容量萎縮及個別地區疫情反覆影響,整體啤酒銷量按年基本持平,微跌0.4%,但次高檔及以上啤酒銷量增長近28%,反映產品結構顯著提升。集團指,整體啤酒市場容量仍未恢復至疫情前水平,但疫情對國內啤酒市場影響較前年減弱,市場處於恢復狀態。

(《開市Good Moorning》節目截圖)

不排除局部地區或個別產品加價 3月行業迎低潮

首席執行官侯孝海表示,原材料成本於去年大幅上漲,集團已在去年9月部署中檔啤酒全面提價。但隨著原材料和包裝物成本近期進一步上升,集團不排除在旺季後開始對局部地區或個別產品漲價,但提價計劃將不會比去年激烈和廣泛。而隨著疫情的影響以及俄烏衝突等因素下,全球原材料成本達到歷史高點,尤其是以鋁、紙和大麥麥芽三個為主要核心的原輔材料和包裝物增長幅度較大,令旗下雪花啤酒成本上升接近15億元。

對於行業今年發展,侯孝海指,今年1、2月份啤酒行業呈現較繁榮跡象,銷量亦有雙位數增長,但到3月份,深圳、上海、福建等地疫情頻發,多個城市採取封閉性措施,特別是夜場和餐飲受到了較大的抑制,中國啤酒產業迎來低潮,不過相信今波疫情防控時間不會特別長,對今年整體啤酒行業趨勢持謹慎樂觀看法。另華潤啤酒在去年度停止營運5間啤酒廠,往後產能優化將成為雪花啤酒的常態化工作,而雪花啤酒通過品牌重塑以及與喜力的合作,高端化速度、質量和規模均超預期。

麥格理:業績令人失望 疫情加劇銷售仍具挑戰

麥格理發表研究報告稱,公司去年業績表現令人失望,經調整息稅前利潤同比增22%至46.25億元人民幣,由於公司毛利率下降1.3個百分點,意味去年下半年經調整息稅前利潤同比下降21%,且銷量跌6.8%,較行業持平增長為遜色。另因中國東部和北部地區為潤啤主要市場,但3月份該等地區疫情加劇,故今年首季銷售仍具挑戰,維持其「跑輸大市」評級,目標價由44.7元下調至41元。

交銀國際則指,公司2021年全年業績符合預期,但啤酒行業極易受疫情影響,華潤啤酒2021年下半年銷量急劇放緩,其中次高檔及以上品牌銷量同比增速,由上半年51%降至下半年僅9%。鑑於疫情影響,加上高基數效應,預計2022年上半年業績或與2021年相若,甚至更差,加上公司預計通脹將導致成本增加15至16億元人民幣,相當於2021年經調整淨利潤40%以上,評級由「買入」下調至「中性」,目標價由74元下調33.8%至49元。

高盛:業績符預期予買入評級 惟目標價降至69元

高盛表示,華潤啤酒去年收入按年增長6.2%,經常性EBIT增長21.5%,大致符合預期,而去年下半年放緩是由於高利潤率受壓和低於預期的高端產品銷量增長。儘管對近期Omicron的形勢和高端市場競爭加劇有一些擔憂,但公司仍處於有利位置,可通過其多品牌組合、品牌投資和分銷網絡擴張來獲得高端市場份額,如果疫情在5至6月旺季之前得到控制,預計銷量增長將穩定反彈。目標價由79.6元下調至69元,予「買入」評級,列入「確信買入」名單。

瑞銀指,華潤啤酒去年純利符預期,惟下半年毛利率按年跌0.3個百分點,高端品牌增長28%,兩者皆遜於其指引。在產品組合升級和價格上升的支持下,2022年毛利率增長可能超過經營槓桿影響下的銷售和分銷費用壓力,意味著2022年息稅前利潤率將錄得增長,重申其「買入」評級,惟目標價由72.7元下調3.7%至70元。

摩通:長遠前景及競爭力不變 市況波動製造買入機會

摩通稱,公司績後股價受壓,主因非經常性項目新調整,以及2021年下半年快速下滑。不過,2022年首2個月其次高檔及以上產品增長取得新高,尤其是喜力品牌。管理層指引也未有因疫情爆發改變,並潛在產品加價。疫情爆發及商品價格通脹,將令全個板塊步入困難時期,但潤啤長遠前景及競爭力將維持不變,現時市況波動,為投資者製造買入機會,維持其「增持」評級,目標價由90港元下調8.9%至82港元。

大摩稱,雖然受疫情影響,但華潤啤酒管理層對今年增長勢頭保持正面,繼續將增長目標放在中檔產品以上,並期望透過加價及組合升級轉移成本壓力,維持其「增持」評級,目標價由70元降至64元。大和指,華潤啤酒去年下半年中高端產品增長因疫情影響而有所放緩,集團通過漲價消化較高的成本,並維持到2025年中高端及以上細分市場的20至25%年複合增長率目標,以及到2025年喜力在中國高端啤酒市場取得約20%的份額,重申其「買入」評級及75元目標價。另富瑞將其目標價由68元降至62元,里昂由87元降至72元,中銀國際由79.4元降至71.46元,招商證券由76.3元降至56.2元,建銀國際由71.9元降至55元,全維持「買入」評級。

溫鋼城:潤啤估值高息率低 跌至43元才可買入

iFAST Global Markets副總裁溫鋼城於今日《開市Good Moorning》節目指,潤啤今次業績只達早前盈喜下限令人失望,下半年受累疫情銷售放慢亦不太令人滿意,惟新出高端啤酒愈來愈多,利好長線發展,如疫情好轉加上夏季來臨,甚至有刺激內需政策言論,或可再刺激股價上升。不過,潤啤一向高估值,現時市盈率達27倍,以今年市況15倍以下市盈率較好,雖預期2023年盈利增長有機會達22%以上,惟股價只可區間炒作,已買入可繼續持有,低至43元才可溝貨,即使再挑戰52元高位,54元頭肩頂頸線位置料阻力明顯,總之高估值股份低位才吸納較好,且股息只有1厘幾不吸引。

潤啤今日收市跌2.5%報46.75元,連跌兩日,累跌9.22%,成交8.92億元。青啤(00168)亦跌3.41%報59.55元,百威亞太(01876)則跌2.87%報20.3元。

(經濟通HV2系統截圖)

撰文:經濟通市場組、採訪組 整理:李崇偉

重溫《開市Good Morning》溫鋼城詳盡分析,請按此

其他華潤啤酒相關新聞:

【大行炒D乜】潤啤績後大行齊削目標價 最熊麥格理睇$41

《外資精點》瑞銀降潤啤目標價4%至70元,下調經常性盈利預測

《外資精點》高盛:潤啤去年業績符合預期,惟降目標價至69元

《外資精點》大和重申華潤啤酒「買入」評級,目標價75元

《異動股》潤啤(291)升近1%,個別產品或在局部地區加價