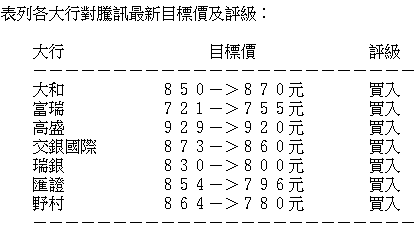

【騰訊績後】騰訊績符預期部分大行降目標價 高盛最牛看920元

科網巨頭騰訊控股(00700)去年業績大致符合市場預期,大部分大行依然撐騰訊,評級普遍為「買入」,當中高盛雖然將目標價略降至920元,但仍屬全城最高,惟並非全部券商都受落,其中日資大行野村將騰訊目標價削減近一成至780元,並預計收入主力手遊業務增長將放緩。

(資料圖片)

高盛:市場對騰訊的監管影響過分憂慮

高盛表示,近期市場過分憂慮監管措施收緊及市場波動,令騰訊股價自1月高峰期累跌約19%,惟認為相關憂慮過剩,主因騰訊正擴大其遊戲IP庫、兩大重磅遊戲正準備待發、金融科技及雲業務穩定增長及新推出的視頻業務等,均有望令騰訊有進一步上升空間,雖然將目標價由929元,略降至920元,但主要是反映淨現金流的變化。

大和:金融科技業的監管關注紓緩將成催化劑 升目標價至870元

大和指,對騰訊海外遊戲及視頻號變現潛力看法更加正面,尤其是去年第四季海外遊戲佔總遊戲收入25%,表現令人驚喜,認為新遊戲推出、App商店佣金下調將有利增值服務的毛利率,加上預期騰訊金融科技業務所受到的影響較少,原因是其大部分貸款業務主要透過微眾銀行進行;隨著金融科技業的監管關注有所紓緩,將可成為公司近期的催化劑,故將目標價由850元升至870元,維持「買入」評級。

富瑞:去年第四季非遊戲業務表現優於預期 升目標價5%

富瑞則讚騰訊去年第四季非遊戲業務表現優於該行的預測,而公司正在實施開放平台戰略,並強調會完全遵守法規,而海外遊戲亦持續擴張,相信手遊收入按季下跌是受季節性因素影響;至於視頻業務則尚處於開發的初期階段,目前重點不在變現,將騰訊目標價由721元,上調4.7%至755元,維持「買入」評級。

中金料今年收入增長18至26% 上調目標價12%

中金表示,騰訊非通用準則淨利潤超過市場預期,儘管今年手遊收入面臨高基數,但受惠於公司穩健的產品矩陣,料手遊收入仍有望保持18至26%的增速。該行又指,騰訊在金融業務上創新不足,在信貸、保險、財富管理等業務上均進展緩慢,但也暗合當前監管的節奏,令風險相對可控,上調騰訊目標價12%至682元,維持「中性」評級。

野村料今年手遊收入增長放緩至19% 降目標價至780元

不過,野村認為,騰訊去年第四季網絡遊戲流水按季下跌主要受季節性因素及疫情帶來的利好因素減弱所影響,預期受基數效應影響,今年手遊收入增長將放緩至19%,對比去年為增長56%,下調騰訊今、明兩年收入預測1%及2%,但升每股盈測各2%及3%,將其目標價由864元降至780元。

匯證降騰訊目標價7%,料營銷費用將上升

匯豐環球研究則表示,騰訊去年第四季業績大致符合預期,而今年戰略重點似乎在加強對社會責任和適應法規改變方面,預期公司今年盈利增長將加速,惟削減騰訊今、明兩年利潤預測2%及3%,以反映營銷費用上升;雖維持「買入」評級,但將目標價由854元,下調6.8%至796元。

撰文:經濟通採訪組