HONG KONG, Jun 21, 2021 - (亞太商訊) - 【本文轉自格隆匯】自中國華融宣布延遲發布2020年業績後,多家國際評級機構下調其主體和債券評級。6月2日,標普全球評級宣布,繼續將中國華融及其子公司華融金融租賃、華融國際的長期主體信用評級「BBB+」及短期主體信用評級「A-2」列於負面信用觀察名單;將華融國際所擔保債券的長期債項評級「BBB+」繼續列於負面信用觀察名單。

|

|

不過,標普仍將中國華融視為政府關聯實體,並認為它獲得政府特別支持的可能性非常高。繼續列於負面信用觀察名單,原因是中國華融推遲發布2020年業績給該公司核心信用指標造成的不確定性,以及相關交易將給集團帶來的不確定性。

那麼,如何看待中國華融的「近憂」與「遠慮」?

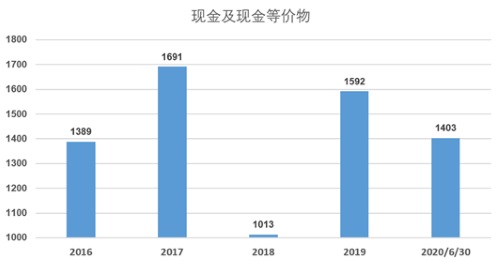

1、在手現金超1400億元,流動性「近憂」無虞

目前市場上擔心的華融是否存在違約的問題,有個核心點是200億美金的外債,儘管2020年年報還未披露,但是從近兩年的財務報告來看中國華融的流動性就可以得出答案。

看公司的流動性,那麼就要回到企業的財務報表當中。中國華融近一年半以來賬上現金雖然較前幾年有所減少,但是依然維持在1400億人民幣(單位下同)以上,根據最新的2020年半年報顯示,其在手現金在1403億元,保持較高水平,較2018年同比增加38.49%。

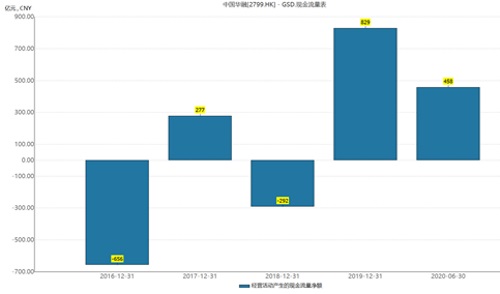

經營性現金流2019年高達828.64億元,同比增加384.02%,2020年半年期457.52億元,同比增加32.16%,說明近兩年華融業務開展比較穩定,持續創造現金流的能力仍然較強。

2、大股東和監管部門不太可能允許華融違約

拋開財務報表來看,另一方面中國華融作為國有金融企業,財政部是其大股東,也是銀保監會直接監管的金融機構,財政部和銀保監都不允許違約發生,所以市場所謂傳言破產路徑目前可能性幾乎為零。

國際評級機構標普也是認為,政府當局應會採取措施降低可能事件帶來的相關係統性風險,包括新聞報導的國內銀行繼續給予中國華融信貸支持的情形,且可能採取進一步措施。此前路透社報導,中國監管層已協調多家銀行對中國華融相關貸款「不抽貸」,並準備好對其進行支持。

對於其境外發債主體華融國際,標普仍將華融國際視為中國華融的核心子公司,並認為必要時華融國際會通過母公司間接獲得政府特別支持。標普預計中國華融將有可能直接給予華融國際以流動性支持,或利用集團與國內金融機構的關係間接地給予華融國際以流動性支持。

從最新的進度來看,中國華融保持境內外公開債務按期兌付,其公告表示4月1日至6月3日,中國華融及旗下子公司累計按期足額兌付36只到期境內外債券,金額合計等額人民幣320.56億元(按3月31日匯率計算),其中:境外債券3只,金額分別為6億新幣、3億美元和9億美元;境內債券(含華融湘江銀行存單)33只,金額合計214.56億元人民幣。

3、提質增效是「遠慮」,回歸主業是行業趨勢

多元化VS專業化?道路問題之爭一直縈繞著資產管理公司22年的發展歷程。原本設立的十年大限快到期時,圍繞資產管理公司的改革轉型道路曾引發了一輪理論和實踐的探討。專業化還是多元化,也曾是彼時爭論的選擇。事實證明,在第2個十年發展期,四家資產管理公司都不約而同走上了多元化的擴張之路,相繼拿下了銀行、證券、信託、保險、金融租賃等諸多金融牌照。

2017年之後,風向發生了轉變。十九大提出守住不發生系統性金融風險的底線,將其作為金融工作的根本性任務。當年底召開的中央經濟工作會議,將防控金融風險作為防範化解重大風險攻堅戰的重點。此後,中國監管機構對四家資產管理公司的專業化程度、對主業的聚焦程度明顯加強。

從公開市場信息可以查詢到,四家資產管理公司也都有相應動作。信達轉讓了信達財險、幸福人壽和中原資產三家子公司股權;長城轉讓了長城新盛信託部分股權,正在推進轉讓長生人壽及甘肅、寧夏兩家地方AMC股權;東方轉讓了旗下多家小貸公司股權等;華融前期也轉讓了所持華融崑崙股權,近期也有一些外媒報導其打算剝離非核心資產。邁入第3個十年之際,四家資產管理公司又不約而同地走上了回歸主業之路,可以預計,未來四大AMC可能還會陸續有瘦身的動作,這也契合行業發展趨勢、監管要求和當前防範化解金融風險的主題主線。長遠來看,走專業化的道路有助於AMC行業優化業務結構,提高資產使用效率,提高核心競爭力和發展質量。畢竟,中國不缺好的銀行、保險、證券機構,而需要更具專業、更有經驗的不良資產管理機構。

對於中國華融而言,穩定當前流動性僅是階段性任務,並非改革的目標,從各方面分析來看,流動性「近憂」無虞,市場更應關注華融提質增效的「遠慮」,以及這種「遠慮」給華融帶來的未來發展空間。

如何才能提質增效?剝離部分無優勢、非主業子公司無疑是一種較為迅速的策略。一方面釋放的資本空間將有利於優化公司業務結構,推進戰略調整,進一步聚焦主業,另一方面,對華融而言,也不失為一次徹底擺脫歷史包袱、輕裝上陣的機會。根據華融2019年年報披露,不良資產經營分部的收入為697.91億,比2018年增長了7.8%,稅前利潤為195.91億,比2018年增長了51.8%,主業貢獻度較高。

從行業機遇看,經濟下行週期下,這幾年不斷高築的不良資產是一片廣闊的「藍海」。6月1日,中國銀保監會在新聞發布會上披露,今年一季度末,銀行業不良貸款餘額3.6萬億元,不良貸款率1.89%,一季度銀行業處置不良貸款4632億元,超過去年同期。此外,中國銀保監會日前發布了《2021年規章立法工作計劃》,其中包括制定《地方資產管理公司監督管理暫行辦法》,這意味著地方資產管理公司年內有望迎來統一監管。在統一監管下,AMC行業可能面臨一輪新的洗牌,對於地方AMC的約束增加,而對於行業龍頭的四大AMC來說則是一則利好。

Copyright 2021 亞太商訊. All rights reserved. www.acnnewswire.com

etnet榮獲HKEX Awards 2023 「最佳表現證券數據供應商」大獎► 了解詳情